Com diversos fatores de alta atuando sobre os preços no primeiro semestre de 2022, a cotação do trigo brasileiro sentiu os reflexos externos e contabiliza uma alta de 45% na média mensal de junho/22 quando comparada ao índice do mesmo período do ano anterior. Confira todos os detalhes da análise, gráficos e evolução dos preços a seguir:

Trigo Brasil

Os preços do trigo brasileiro começaram o ano mantendo os patamares elevados, diante de um cenário de aumento no preço da soja e milho de primeira safra, que foram afetados negativamente pela estiagem. Com a valorização de outras commodities agrícolas e elevação do cereal na Bolsa de Chicago em boa parte do mês, os índices conseguiram chegar ao final de janeiro com variação positiva.

Em fevereiro o mercado brasileiro do trigo atuou de forma calma, já que os produtores demonstravam pouco interesse em comercializar o cereal, pois estavam focados na colheita da safra de verão e preparos para o plantio do milho segunda safra na região Sul do Brasil.

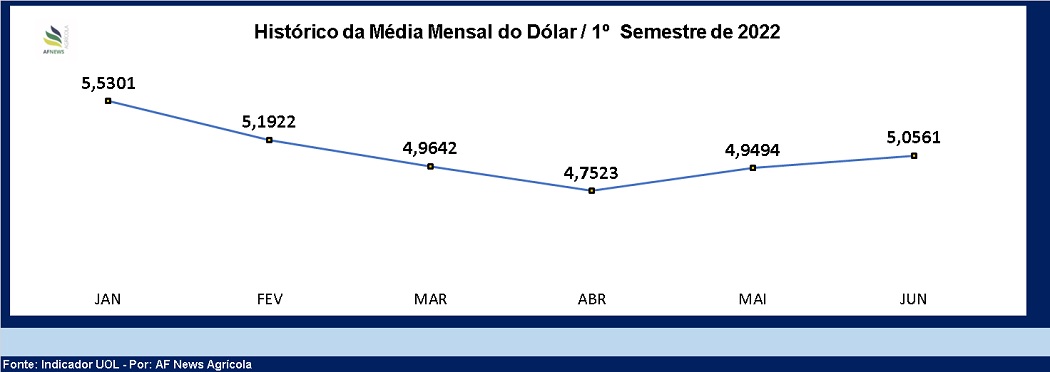

Do lado comprador, os moinhos de trigo também não sinalizaram necessidade de demanda, já que suas reposições costumam ocorrer com mais força entre abril e julho, o período mais crítico da entressafra de trigo brasileiro. Além disso, com o dólar recuando em quase todo o mês, os compradores viram a oportunidade de tentar pressionar os vendedores, tendo em vista que a paridade de importação estava recuando, o que muitas vezes fazia com que o trigo da Argentina sair mais barato que o cereal doméstico para algumas regiões.

Por outro lado, o mês de março de 2022 foi grande agitação no mercado brasileiro de trigo, coisa que historicamente não acontece, já que o período é um momento de entressafra e os negócios e preços costumam operar em ritmo mais lento. No entanto, devido a guerra entre Rússia e Ucrânia que teve início no dia 24 de fevereiro, o mercado global de trigo foi bastante impactado, já que as restrições de exportações de ambos os países da região do Mar Negro, retiraram de circulação cerca 1/3 da oferta exportável do cereal, o que fez os preços subirem imediatamente e a patamares recordes em todo o mundo.

Esse cenário trouxe forte preocupação ao mercado brasileiro de trigo, pois mesmo o Brasil não importando trigo dos países em guerra, a valorização do cereal impacta diretamente a paridade de importação e por consequência, os preços domésticos.

Inicialmente os produtores brasileiros não modificaram os preços, avaliando primeiramente o novo cenário, que era completamente incerto, mas restringiram as ofertas, até que alguma decisão fosse tomada. Mas com o passar dos dias, vendo que os preços externos estavam em ritmo acelerado de alta, o trigo doméstico começou a ser reajustado para se nivelar a paridade de importação.

Chegado mês de abril, a cotação do trigo registrou alguns recuos no Brasil mediante ao enfraquecimento do dólar perante o real que diminuiu a paridade de importação. Sendo assim, os preços foram pressionados para baixo, já que a baixa da moeda norte-americana aumentou a competitividade do cereal importado. Diante do cenário baixista os produtores se afastaram do mercado e se concentraram no campo, já que a semeadura do trigo da safra 2022 já estava dando sinais de início no Paraná.

Enquanto isso, aproveitando a boa demanda externa, os produtores de trigo, principalmente do Rio Grande do Sul seguiram enviando o trigo da safra passada aos portos, contabilizando até o dia 25 de abril, um acumulado de 2,894 milhões de toneladas exportadas no período de agosto21/abril22 de acordo com a Secex. No ciclo passado, somente 568 mil toneladas de trigo brasileiro foram destinadas aos portos.

Já no mês de maio, o mercado brasileiro do trigo atuou com firmeza, tendo em vista a oferta restrita do cereal no período de entressafra, alta nos preços no mercado externo, possível redução de área nas lavouras de trigo da Argentina e Austrália, bem como, qualificações nada animadoras para o trigo de inverno norte-americano que ainda está em processo de colheita.

Neste sentido, a paridade de importação seguiu elevada em boa parte do mês, mesmo com um dólar mais enfraquecido perante ao real, cenário que manteve os produtores realizando pedidas na faixa de R$ 2.200 a R$ 2.300 por tonelada FOB para o trigo de PH 78 acima (tanto PR, como RS). Ou seja, uma alta de até 15% quando comparado ao mês anterior.

Em junho a cotação do trigo seguiu em alta novamente, diante da valorização do dólar ante o real, assim como, pela restrição da oferta do cereal diante do período de entressafra, que obriga os compradores brasileiros a importarem trigo. Neste sentido, mesmo com os preços do grão recuando no mercado externo, a paridade de importação seguiu elevada, o que manteve as pedidas do cereal nacional em grandes patamares.

Sendo assim, a média mensal em junho do trigo do Paraná saca de 60 kg paga ao produtor FOB ficou em R$ 107,95 com alta de 36,85% ante à média do mesmo período do ano anterior (R$ 80,29). No Rio Grande do Sul o preço médio do trigo saltou para R$ 111,54/saca correspondendo a uma alta de 37,09% comparado à junho de 2021.

O preço do trigo em lotes também seguiu a mesma linha de tendência, com elevação de 43,3% no Paraná e 44,9% no Rio Grande do Sul em junho/22 comparado a mesma época do ano anterior. Quando comparado com a média mensal de janeiro/22, o trigo em lotes subiu 31% no Paraná e 35% no Rio Grande do Sul.

Com relação a safra, o primeiro semestre de 2022 encerra com 90% das lavouras de trigo do Paraná já semeadas, onde segundo o Deral, deve contar este ano com 1,166 milhão de hectares cultivados. Em maio, a instituição lançou uma perspectiva de que a safra 2022 deve registrar uma produção de 3,879 milhões de toneladas de trigo, 21% acima das 3,208 milhões de toneladas colhidas na temporada 2021. A produtividade média é estimada em 3.309 quilos por hectare, acima dos 2.632 quilos por hectare registrados na temporada 2021.

Enquanto isso no Rio Grande do Sul, a Emater-RS informou na última quinta (30/06), que o plantio do trigo chegou a 60% das áreas estimadas, contra 80% de igual período do ano anterior. Esse atraso no plantio ocorre devido o estado ter passado por algumas semanas de chuvas, que atrapalhou a entrada dos maquinários para a realização da semeadura. Contudo, as lavouras seguem em bom desenvolvimento. Segundo a Emater, a estimativa de cultivo de trigo no Rio Grande do Sul para a safra 2022 é de 1.413.763 hectares. A produtividade estimada é de 2.822 kg/ha.

Trigo Argentina

O ano começou com grande otimismo nos números da safra de trigo da Argentina 2021/22 que entrou 2022 finalizando a colheita do cereal e registrando volumes recordes de produção. De acordo com os dados oficiais da Bolsa de Cereais de Buenos Aires, divulgados no seu Panorama Agrícola Semanal (PAS) em 20 de janeiro de 2021, a produção de trigo da Argentina safra 2021/22 totalizou 21,8 milhões de toneladas e um rendimento médio de 3.440 kg/ha, sendo caracterizada então, como a melhor campanha da história produtiva do país vizinho.

Por outro lado, as questões políticas, fiscais e econômicas instáveis no país, com inflação bem elevada e altos índices de pobreza da população, fizeram mais uma vez o Governo da Argentina voltar a tocar no assunto sobre um teto máximo de preços e volume de exportações do trigo.

Em fevereiro essas tratativas seguiram sendo foco do mercado, juntamente com o acompanhamento da reta final da colheita da safra passada, que segundo alguns especuladores, poderia chegar a 23 milhões de toneladas. Sendo assim, os preços do cereal acabaram recuando, mas na segunda quinzena do mês esboçaram reação, já que a demanda seguia aquecida com o volume de trigo safra 2021/22 comercializado no mercado interno e externo já superando os 14,6 milhões de toneladas naquele período. Desse total, mais de 2,7 milhões de toneladas ainda não estavam com seu preço definido, sendo assim, este foi o maior volume pendente de ajuste registrado nesta época do ano.

No mês de março, com a explosão da guerra entre Rússia e Ucrânia, os preços do trigo da Argentina saltaram a medida que os investidores começaram a tentar precificar os efeitos do conflito, tornando os aumentos expressivos. Nos primeiros dez dias de março, os vencimentos futuros do trigo negociado na Bolsa de Cereales tiveram aumentos de até 21%. Enquanto isso no mercado físico, as cotações foram a patamares de US$ 425/ton, segundo dados do Ministério da Agricultura e Pesca (Magyp).

Para conter os aumentos do trigo na Argentina e criar um mecanismo de “descolar” a cotação do cereal doméstico ante o mercado externo, o presidente do país vizinho ao Brasil, Alberto Fernandéz, formalizou a criação de um fundo fiduciário estabilizador de trigo.

A escalada nos preços do trigo continuou em abril, motivados pela continuidade da guerra entre Rússia e Ucrânia, que seguiu restringindo a oferta do cereal exportável a nível mundial. Isso elevou os preços futuros do grão na Bolsa de Chicago, refletindo nos indicadores de trigo argentino.

Outro fator que auxiliou na valorização do grão foi a restrição das ofertas de trigo para a temporada 2022/23, que ficou restrita na Argentina naquele momento, demonstrando um maior número de compradores ativos no mercado, do que vendedores. Da mesma forma que no Brasil os produtores também estavam limitando as ofertas de trigo pelo cenário incerto do mercado, os produtores argentinos também adotaram a mesma postura.

No mês de maio, o aquecimento da demanda, com a limitação de oferta por parte do Governo da Argentina, associado a alta dos preços externos em boa parte do mês, acabaram acentuando a valorização do trigo que chegou a contabilizar ganhos de até 21% na variação mensal para alguns contratos futuros da Bolsa de Cereales.

Já em junho, com a tentativa da liberação das exportações de grãos da Ucrânia, os preços do trigo caíram em Chicago, pressionados também pela colheita de inverno norte-americana, o que refletiu nos indicadores argentinos, fazendo os preços recuarem na reta final do mês. Contudo, isso não foi capaz de fazer a média mensal do preço do trigo negociado no mercado físico cair em relação ao mês anterior e muito menos comparado ao mesmo período do ano passado, cuja valorização chegou a 75,4% com o cereal cotado na faixa de US$ 479,86/ton FOB (Magyp).

Por fim, de acordo com o Ministério da Agricultura e Pesca da Argentina (Magyp), até o dia 22 de junho, a declaração de vendas para exportações (DJVE), ficaram em 14,541 milhões de toneladas para a safra 2021/22, uma alta de 50,34% em relação ao mesmo período do ano anterior, quando o Ministério havia registrado 9,672 milhões de toneladas. No total entre vendas internas e externas, a safra 2021/22 contabilizava 20,462 milhões de toneladas vendidas, contra 13,762 milhões de toneladas registradas em igual período de 2021.

Trigo Mercado Externo

Os primeiros dias de janeiro foram de calmaria para o mercado externo do trigo, com os investidores todos cautelosos e aguardando o primeiro relatório de oferta e demanda global de grãos, o WASDE do USDA (Departamento de Agricultura dos EUA) para começar definitivamente 2022. Com a divulgação do relatório WASDE, no dia 12 de janeiro de 2022, os preços do grão recuaram e chegaram a sua mínima de preços no mês no dia 14. Os investidores não absorveram muito bem, o fato do USDA ter aumentado as previsões dos estoques finais do cereal norte-americano em quase 5%. No entanto, na reta final do mês os preços saltaram diante da preocupação que o mercado passou a ter com a piora das qualificações das lavouras de trigo de inverno dos EUA, o que gerou algumas rodadas de compras técnicas. Além disso, o mundo todo ficou em alerta com o conflito entre Rússia e Ucrânia começando a tomar força.

Já em fevereiro, o cereal começou o mês registrando perdas, alcançando o seu valor mínimo em duas semanas pressionado pelas previsões de chuvas em grande parte das planícies norte-americanas, o que seria muito propício para um bom desenvolvimento das lavouras. Da mesma forma, naquele momento as preocupações com o conflito na região do Mar Negro e o impacto que poderia ter no comércio de trigo foram se apaziguando, aumentando a pressão baixista.

Foi então que na reta final de fevereiro, no dia 24, que a invasão da Rússia à Ucrânia se consolidou, com o presidente russo Vladimir Putin noticiando uma “operação militar especial”. Diante disso, os militares ucranianos suspenderam de imediato o transporte e o movimento de navios comerciais em cinco portos, enquanto seguiam avaliando os riscos em meio à invasão russa.

Toda essa repercussão levou os preços do trigo a saltarem as suas máximas em 14 anos na Bolsa de Chicago, diante das preocupações com a interrupção do comércio na principal região fornecedora do mundo, já que na avaliação dos especialistas, o prolongamento da guerra poderia causar o desabastecimento global do grão, tendo em vista que Rússia e Ucrânia juntas detém de 14% da produção global de trigo e 30% da oferta exportável. Isso fez com que o trigo negociado na CBOT tivesse alta de até 22% na variação mensal para alguns contratos.

No mês de março, os preços seguiram com potencial aumento, especialmente nas primeiras semanas do mês, já que o trigo continuava e continua sendo o produto mais atingido pelo conflito armado entre Rússia e Ucrânia, pois estes dois países representam 30% das exportações mundiais do cereal. Depois de atingirem patamares recordes no dia 07 de março, os investidores realizaram uma série de rodadas de vendas técnicas para realização de lucros, mas na reta final do mês, com nenhum sinal de acordo sendo feito entre os países em guerra, a cotação do trigo continuou subindo.

No mês de abril, além da continuidade do conflito entre Rússia e Ucrânia, que manteve o preço de todas as commodities elevadas, o mercado externo do trigo contou com uma forte preocupação em relação a safra de trigo de inverno dos EUA que seguia registrando péssimas condições, com somente 27% das áreas classificadas em boas a excelentes condições.

Em maio, o mercado externo do trigo seguiu focado nas condições de lavouras do trigo de inverno dos EUA, avanço da colheita do cereal de inverno e também, semeadura do trigo de primavera. O conflito entre Rússia e Ucrânia também manteve sua relação com os preços do trigo, especialmente porque tanto as exportações do cereal russo registraram significativa queda no último mês, assim como, pelas preocupações ante o avanço do plantio da nova safra ucraniana, que deve contar com uma perda drástica de hectares.

Por outro lado, como é de costume acontecer, depois de mais uma vez o trigo ter atingido patamares recordes, os investidores passaram a realizar diversas rodadas de realização de lucros, o que aos poucos foi fazendo os preços do trigo recuarem. Além disso, com o passar dos dias, o enfraquecimento das vendas de exportações dos EUA, bem como, um ajuste sobre as exportações de trigo da Índia, pressionaram o mercado que seguiu em queda.

Em junho, a cotação do trigo foi pressionada principalmente pela colheita de trigo de inverno dos EUA, assim como, pela evolução do plantio do cereal de inverno e melhora das condições climáticas que neste momento se encontram favoráveis. Além disso, muito se especulou sobre a possibilidade de uma liberação das exportações de grãos da Ucrânia pelo Mar Negro, onde conforme o ritmo de negociação evoluía, também pressionava o mercado, embora, isso ainda não saiu do papel e segue em acompanhamento pelo mercado.

Por fim, no último dia de junho, o USDA publicou dois importantes relatórios para os investidores, apresentando as previsões de intenção de plantio da safra de grãos 2022/23 dos EUA, assim como, os estoques trimestrais.

Os relatórios, divulgados pelo USDA no dia 30/06, apontaram uma área semeada com todos os tipos de trigo, nos EUA, em elevação de 1% sobre o realizado no ano anterior. Com isso, a mesma atingiu a 19,06 milhões de hectares. Ao mesmo tempo, sobre a intenção de plantio, indicada em 31 de março passado, a área efetivamente realizada recuou 0,63%. Já os estoques trimestrais, na posição 1º de junho, recuaram 22% em relação a junho de 2021, ficando atualmente em 17,96 milhões de toneladas. Como os dados apresentados ficaram acima do esperado pelos analistas de comércio, isso causou uma forte rodada de vendas técnicas no último dia do mês de junho, mas ainda assim, os ganhos do semestre não deixaram de ser bastante expressivos diante de todos os fatores de alta que balizaram o mercado. Confira nos gráficos abaixo: